سلام فارابی؛ بهترین گزینه سرمایهگذاری در بازه زمانی بلندمدت

مقایسه بازدهی صندوق سهامی و صندوق اهرمی

صندوقهای سهامی بخش اعظم منابع مالی خود را صرف سرمایهگذاری در سهام شرکتها میکنند و این موضوع در کنار مدیریت حرفهای این صندوقها سبب میشود عملکرد یک صندوق سهامی مانند سلام فارابی، همواره بهتر از شاخص کل بورس باشد.

در مقابل صندوقهای سهامی که بخش مهم منابع مالی خود را صرف سرمایهگذاری در سهام شرکتها میکنند، صندوقهای اهرمی علاوه بر سهام در اوراق مشتقهای از قبیل اختیار معامله نیز سرمایهگذاری میکنند. از این رو، گاهی اوقات در بازههای زمانی کوتاهمدت ممکن است بازدهی صندوق اهرمی بالاتر از صندوق سهامی باشد؛ اگرچه این موضوع همیشگی نیست و همانطور که در مثالی در ادامه اشاره خواهیم کرد، حتی در دورههای زمانی سه ماهه نیز بارها شاهد بالاتر بودن بازده یک صندوق سهامی مانند سلام فارابی(ETF) از صندوقهای اهرمی بازار بودهایم. این در حالی است که در بازههای زمانی بلندمدت میتوان انتظار داشت بازده صندوق سهامی بالاتر باشد، چراکه صندوق اهرمی همانقدر که در دوران صعود بازار نرخ رشد بسیار بالایی را تجربه میکند، در دوران رکود یا شرایط نزولی بازار با شدت بیشتری ریزش میکند و این موضوع سبب میشود در بلندمدت سرمایهگذاری در یک صندوق سهامی منطقیتر باشد. در ادامه با مثالی کوتاه از مقایسه عملکرد صندوق سلام فارابی بهعنوان یک صندوق سهامی قابل معامله(ETF) با صندوقهای اهرمی فعال در بازار، این موضوع را با دقت بیشتری بررسی میکنیم.

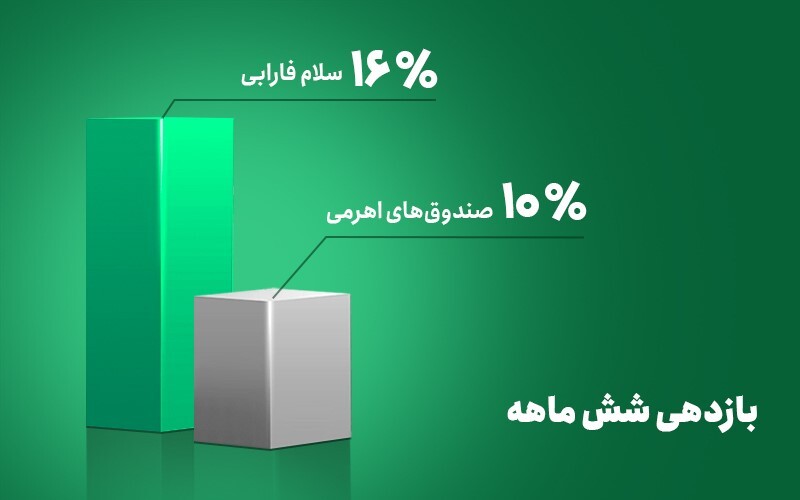

مقایسه بازدهی سلام فارابی و صندوقهای اهرمی در بازه زمانی 6 ماهه

دادههای دریافت شده از سایت مرکز پردازش اطلاعات مالی ایران (فیپیران) نشان میدهد بازدهی صندوق سلام فارابی در یک دوره 6 ماهه منتهی به 25 بهمن 1401 معادل 16 درصد بوده است. این در حالی است که صندوقهای اهرمی بازار در این دوره زمانی تنها به بازدهی 10 درصدی دست یافتهاند. این موضوع مهر تاییدی بر نکتهای است که در قسمت قبل به آن اشاره کردیم و نشان میدهد در بازههای زمانی بلندمدت، بازدهی صندوقهای سهامی بالاتر از صندوقهای اهرمی است؛ چراکه صندوقهای سهامی کمتر تحت تاثیر ریزشهای بازار قرار میگیرند و در دوران صعودی بازار نیز از یک بازدهی قابل قبول قرار دارند و نهایتا همانطور که مشاهده کردید، برآیند سودآوری یک صندوق سهامی با عملکرد مناسب، میتواند بالاتر از بازده صندوقهای اهرمی بازار باشد.

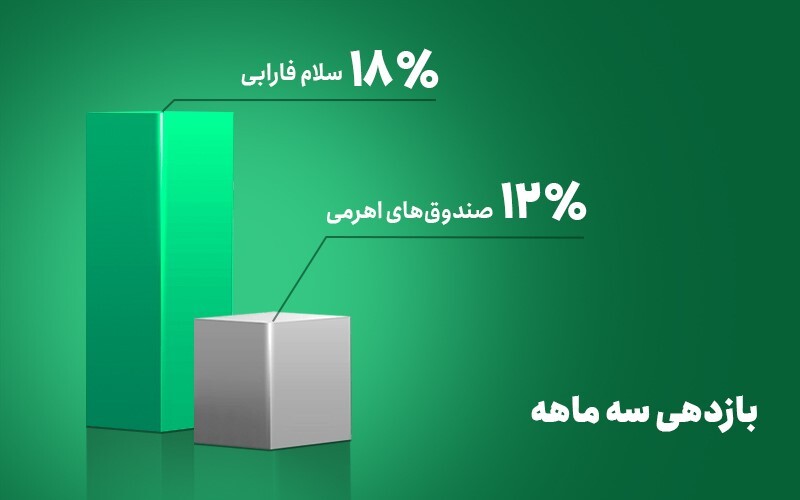

مقایسه بازده صندوقها در دوره 3 ماهه

درصورتیکه بازه زمانی دوره مورد بررسی خود را به سه ماه کاهش دهیم، در دوره سه ماهه منتهی به همان تاریخ، بازده صندوق سلام فارابی معادل 18 درصد بوده است. این در حالی است که در این بازه زمانی صندوقهای اهرمی 12 درصد بازدهی داشتهاند. همچنین باید به این نکته توجه کنیم که صندوق سلام فارابی در دوره سه ماهه بین آبان تا دی 1401 حتی به بازده 45 درصدی نیز دست یافته است!

انتخاب بهترین سرمایهگذاری در بازه زمانی بلندمدت

در این مطلب با استفاده از یک مثال ساده، بازدهی صندوق سلام فارابی را بهعنوان یک صندوق سهامی قابل معامله، با صندوقهای اهرمی فعال در بازار مورد مقایسه قرار دادیم. این مقایسه نشان داد در بازههای زمانی بلندمدت، سرمایهگذاری در صندوقهای سهامی، نسبت به سرمایهگذاری در صندوقهای اهرمی با بازدهی بالاتری همراه است. علت این امر از آن رو است که صندوقهای اهرمی بهدلیل ماهیت خود ریزشهای بسیار شدیدی را نیز تجربه میکنند و این موضوع سبب کاهش برآیند بازدهی آنها میشود؛ بنابراین میتوان نتیجه گرفت، سرمایهگذاری در یک صندوق سهامی مانند سلام فارابی برای سرمایهگذاران ریسکپذیری که با دید بلندمدت سرمایهگذاری میکنند، تصمیم منطقیتر است. در نظر داشته باشید برای سرمایهگذاری در این صندوق کافیست با جستجوی نماد «سلام» در سامانه معاملات آنلاین تمام کارگزاریها و درست مانند خرید سهام، سفارش خرید خود را در سامانه ثبت کنید.