چگونه قیمت گذاری جهانی کامودیتیها بر بورس ایران تاثیر می گذارد؟

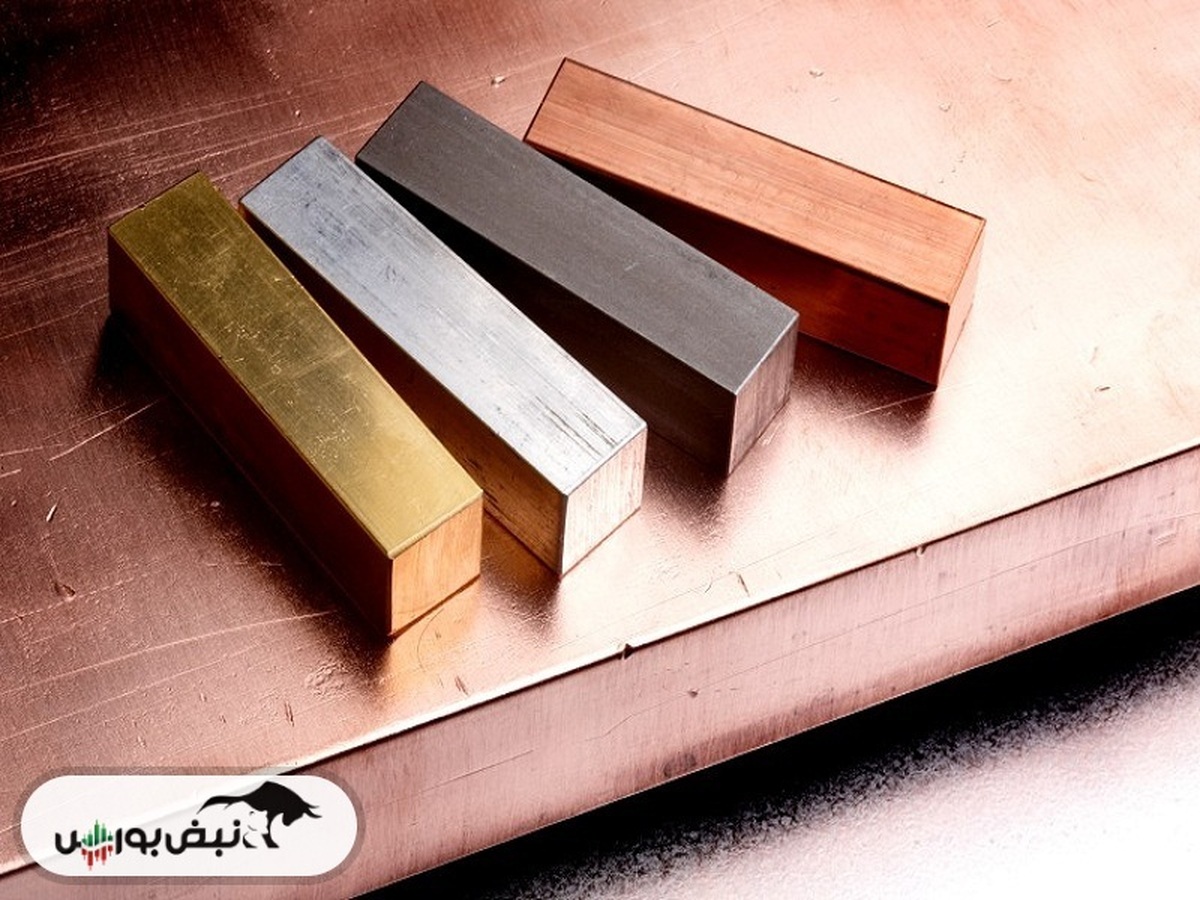

به گزارش نبض بورس، وزن شرکتهای کامودیتیمحور در بازار سهام ایران بسیار بالا و پررنگ است بجز بخش های دستوری یا با محدودیت های خاص، سایر بخش های بورسی کاملا تحت تاثیر قیمت گذاری جهانی محصولات کامودیتی هستند در این مطلب به بررسی چگونگی تاثیر این محصولات بر قیمت های سهام می پردازیم:

بازار سهام ایران یک بازار کامودیتیمحور است و شرکتهای بزرگ بازار، مستقیم یا غیرمستقیم با بازار کامودیتی دنیا در ارتباط هستند. اگر فقط بازار بورس تهران را در نظر بگیریم، بیش از ۵۰ درصد از ارزش بازار بورس مستقیما شرکتهای کامودیتیمحور اعم از معادن و کانههای فلزی، فلزات اساسی، پالایشگاهی و پتروشیمی هستند که مستقیم یا غیرمستقیم تحت تاثیر بالا و پایین شدن قیمت کامودیتی در دنیا هستند. در بازار فرابورس ایران هم وضعیت کموبیش چنین است و تقریبا ۵۵ درصد ارزش بازار فرابورس از این جنس شرکتها هستند.

با توجه به این موضوع وزن شرکتهای کامودیتیمحور در بازار سهام ایران بسیار بالا و پررنگ است و اگر از آن بخش از قیمتگذاری که به صورت دستوری یا با محدودیتهای خاص صورت میگیرد فاکتور بگیریم، سایر بخشها کاملاً تحت تاثیر قیمتگذاری جهانی چنین محصولاتی هستند.

تجارت فردا گفتگویی با مهدی حق باعلی کارشناس بازارهای مالی در مورد تاثیر کامودیتیها بر شرکتهای بورسی انجام داده :

الف) تاثیرپذیریها و واکنشهای شرکتهای بورسی از قیمت گذاری جهانی کامودیتیها نسبت به تغییرات آنی و در همان روز رخ خواهد داد یا با اندکی تاخیر راهی بورس ایران میشود؟

روی کاغذ، روند چنین تاثیرگذاریای باید اینگونه باشد که وقتی قیمت یک کالا در بازارهای دنیا تغییر کند، باید بلافاصله اثر خودش را روی قیمت آن کالا در ایران نشان دهد. مثلا اگر قیمت فولاد در بازار لندن به شکل چشمگیری بالاتر برود، بهسرعت اثرش را در قیمت فولاد قراضه در ترکیه خواهیم دید، و در بازار فولاد قراضه ایران هم باید همین اثر مشاهده شود، وگرنه یک معاملهگر ممکن است از تفاوت قیمت میان ترکیه و ایران (بعد از کسر هزینههای تراکنش و حملونقل) استفاده کند و اصطلاحاً آربیتراژ کند.

بخشی از آنی بودن یا نبودن تاثیر تلاطم قیمتهای جهانی محصولات بر سهام شرکتهای کامودیتیمحور ناشی از دیدی است که سرمایهگذار نسبت به این دسته از تلاطمهای قیمتی خواهد داشت. یعنی اینکه قیمت سهام یک شرکت کامودیتیمحور تغییرات زیادی داشته باشد، درحالیکه قیمت کامودیتی آن محصول تغییری پیدا نکرده است. علت این مساله آن است که بازار کامودیتی، یک بازار اسپات (نقطهای) است، اما بازار سهام یک بازار آیندهنگر است.

ب) نوسانات قیمت چگونه و به چه نحوی بر روی روند سهام شرکتهای کامودیتی و به خصوص کلیت بازار سهام ایران تاثیر میگذارد؟

تحلیلگری که سهام شرکتی را تحلیل کرده و به فرض eps آن را ۱۰۰ واحد تخمین زده است و با یک نسبت قیمت به سود، قیمت هدف برای سهم تخمین زده است، ممکن است بعد از چند روز با بررسی بازار جهانی و رویت قیمت محصولات مرتبط با شرکت و روند آن و مقایسه آن با قیمتگذاری که در تحلیل خود داشته، اقدام به تغییر نرخها در تحلیل خود کند. در واقع انتظارات خود را بهروز میکند و طبیعتاً به یک eps جدید و یک قیمت هدف جدید خواهد رسید.

ج) در موقعیت فعلی بازارهای جهانی و بهخصوص سیاستهای سختگیرانه و تهاجمی بانکهای مرکزی جهان برای کنترل تورم افسارگسیخته، آیا تغییرات قیمتهای جهانی در کنار سیاستهای حمایتی از بورس تهران برای بهبود آن و دستوری بودن بازار سهام ایران، برای اینکه مانع از افت بیشتر شرکتهای کامودیتیها بشود ممکن است دولت بخواهد مانعی برای افت و ناهمسو کردن بورس با بازار جهانی ایجاد کند؟

دشوار بشود گفت که دولت یا هر نهاد سیاستگذار دیگری بتواند با اتخاذ راهکارهایی جلوی نوسان یا تلاطم قیمتها را بگیرد. به عکس، معمولاً اتخاذ تصمیمهای جدید باعث بروز تلاطمهای جدید هم میشود. پس مساله حمایت از بازار سهام که این روزها مطرح میشود با مساله تلاطمهای قیمت جهانی کالاها متفاوت است و اساساً هدف دیگری هم دنبال میکند. نکته دوم اینکه نمیتوان بهراحتی قضاوت کرد که آثار کاهش احتمالی قیمت کامودیتیها (به فرض ورود اقتصاد دنیا به رکود) در قیمت سهمهای بازار اعمال شده است یا نه. بههرحال تحلیلگران بازار در حال رصد اخبار اقتصاد جهانی هستند، و اگر مثلاً تجمیع نظر عوامل اقتصادی آن است که قیمت کالایی نزولی خواهد بود، قاعدتاً این نزول قیمت را در قیمتگذاری سهام خود دنبال خواهند کرد.