بهترین بازار مالی برای سرمایه گذاری

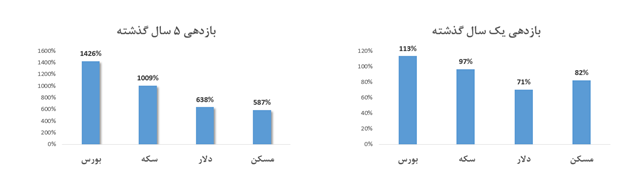

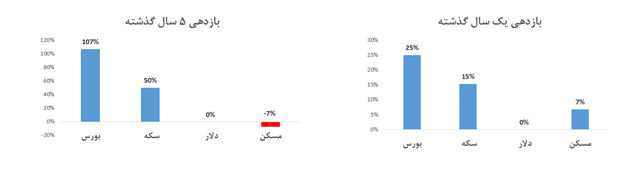

به گزارش نبض بورس، بررسیهای انجام شده نشان میدهد در طی پنج سال گذشته بازار سرمایه با اختلاف، بیشترین بازدهی را نصیب سرمایهگذاران کرده است. بازدهی بازار سرمایه از اسفند ماه سال ۹۴ تا به این لحظه ۱۴۲۶ درصد بوده است. در واقع میانگین هندسی بازدهی در هر سال حدود ۷۰ درصد بوده است. شایان ذکر است این بازدهی، بازدهی ریالی بوده است. با در نظر گرفتن نرخ دلار در بازار آزاد بازدهی بازار سرمایه ۱۰۷درصد است. از دیگر نکات قابل توجه ذکر این مساله است که تا قبل از سال ۹۸، بازار سرمایه همواره با یک لگ زمانی نسبت به رشد نقدینگی و تورم حرکت میکرد. اما در دو سال اخیر واکنش بورس به اخبار و اتفاقاتی که باعث افزایش انتظارات تورمی میشود سریعتر شده است.

بعد از بازار سرمایه بازار سکه و طلا بیشترین بازدهی را در طول ۵ سالنقد گذشته داده است. بازدهی ۵ سال اخیر بازار سکه ۱۰۰۹درصد و بازدهی متوسط هندسی در هر سال ۵۹درصد بوده است. نرخ سکه شامل دو پارامتر مهم نرخ دلار و اونس جهانی طلا است. در این ۵ سال علاوه بر کاهش ارزش پول ملی، اونس جهانی نیز رشد قابل توجهی را پشت سر گذاشته است. از سوی دیگر بازدهی دلاری سکه در ۵ سال گذشته ۵۰درصد بوده است.

نمودار نرخ اونس جهانی

بازار دلار به عنوان سومین بازار در طول ۵ سال اخیر بازدهی ۶۳۸% و بازدهی ۴۵% در هر سال به طور متوسط را به وجود آورده است. کسری فزاینده بودجه در سالهای اخیر، استقراض از بانک مرکزی، تحریمهای آمریکا و کاهش درآمدهای نفتی از جمله مهمترین علل این بازدهی و افزایش نرخ دلار است.

بازار مسکن در طول ۵ سال اخیر ۵۸۷ درصد بازدهی داشته است. در واقع بازدهی هر ساله این بازار ۴۲% بوده است. به طور متوسط در ۲۰ سال اخیر، قیمت هر مترمربع در تهران (به عنوان شاخص) معادل ۱۰۰۰ دلار بوده است. به همین علت بازدهی تقریبا نزدیکی با بازار دلار داشته است. وجود عواملی از جمله حجم بالای سرمایه گذاری مورد نیاز، نقدشوندگی پایین، افت شدید در سمت تقاضا و رکود در بخش عرضه از جمله چالشهای این بازار است. خاطرنشان می شود: بازدهی دلاری مسکن در ۵ سال گذشته منفی۷ درصدبوده است.

بازدهی ریالی ۵ سال گذشته بازارهای مالی

بازدهی دلاری ۵ سال گذشته بازارهای مالی

نتیجهگیری

توصیه به سرمایهگذاری در بازار مالی مناسب با افق سرمایه گذاری بلند مدت نه توصیه بلکه یک ضرورت است. محدودیتهای فعلی در بازار دلار و سکه در زمینه معاملات، عدم توزیع ریسک در این دو بازار، رکود حاکم و نقدشوندگی پایین در بازار مسکن در کنار نگاهی به عملکرد گذشته بازدهی بازارها همچنان بازار سرمایه را به عنوان بازاری مناسب برای سرمایه گذاری بلند مدت معرفی میکند.

انجام سرمایه گذاری با حجم بسیار پایین در بازار سرمایه، نقدشوندگی بالا نسبت به سایر بازارها، توانایی توزیع ریسک و انتخاب صنایع پیشرو در هر بازه زمانی از جمله مزایای همیشگی بازار سرمایه بوده است. در کنار این عوامل ذاتی، رشد بیش از پیش نرخهای جهانی در کنار ثبات نسبی در نرخ دلار، نزدیکی به تاریخ مجامع و تقسیم سود سال بالا در صنایع منتخب فرصتهای سرمایهگذاری مناسب با ریسک نه چندان بالا را به وجود آورده است. علاوه بر عوامل فوق، کسری بودجه دولت و ابهامات موجود در زمینه فروش نفت (آنچنان که در بودجه پیشبینی شده است) چشمانداز تورمی را میتواند تشدید کند. رشد فعلی نقدینگی در کنار ابهامات موجود در فضای کلان کشور، بازار سرمایه را حداقل جایگاهی برای پوشش نرخ تورم قرار خواهد داد.