بهترین سرمایه گذاری در 8 ماه اول سال 99

در ادامه به بررسی عملکرد بازارهای زیر در 8 ماه نخست امسال خواهیم پرداخت و به این سوال پاسخ خواهیم داد که ” بهترین سرمایه گذاری در 8 ماه اول سال 99 کدام است؟ “

- حساب های سپرده بانکی

- صندوق های سرمایه گذاری

- بورس

- دلار

- طلا

- ارز دیجیتال

- مسکن

سپرده های بانکی

سپرده های بانکی همیشه به عنوان یک سرمایه گذاری بدون ریسک با بازدهی کم در نظر گرفته میشود. تا زمانی که این بازدهی کمتر از نرخ تورم باشد عملا این سرمایه گذاری منجر به کاهش ارزش دارایی خواهد شد ولی در مواقعی که نرخ سود بانکی بیشتر از تورم باشد، میتواند تضمین کننده رشد ارزش دارایی بدون هرگونه ریسکی باشد. با در نظر گرفتن نرخ سود سپرده گذاری بلند مدت، معادل 18 درصد سالیانه، این سپرده گذاری در هر ماه 1.5 درصد بازدهی نصیب سپردهگذار خواهد کرد. این به معنای سود 15 هزار تومانی به ازای هر یک میلیون تومان سپرده است و این سرمایه گذاری در 8 ماه گذشته جمعا 120 هزار تومان به ازای هر یک میلیون تومان سود دهی داشته است.

صندوق های سرمایه گذاری

در صورتی که به دنبال بیشترین سود، بدون ریسک باشید تنها گزینهی شما سپردههای بانکی است. اما گاهی افراد حاضرند تا برای دستیابی به سود بیشتر کمی ریسک کنند. در این شرایط با توجه به میزان ریسک پذیری، بازارهای مالی مختلفی به آنها پیشنهاد میشود. اما در صورتی که تجربه فعالیت در این بازارها یا وقت کافی برای بررسی و معامله در آنها را ندارید، یکی از بهترین پیشنهادها استفاده از صندوقهای سرمایه گذاری است.

صندوق های سرمایه گذاری چند مزیت عمده دارند که مهم ترین آنها قرار گرفتن سرمایهی افراد نا آشنا به بازار، در دستان افراد با تجربه است. این امر منجر به کاهش چشمگیر ریسک سرمایه گذاری می گردد. علاوه بر آن با تجمیع دارایی افراد مختلف عملا هزینه های مربوط به مدیریت سرمایه بین همه تقسیم میشود و در نتیجه این فرآیند با هزینه کمتری برای هر شخص صورت میپذیرد. اما همه صندوق ها عملکرد یکسانی ندارند و باید بر اساس سوابق مدیران صندوق و عملکرد گذشته آنها در مورد سرمایه گذاری تصمیم گیری کرد.

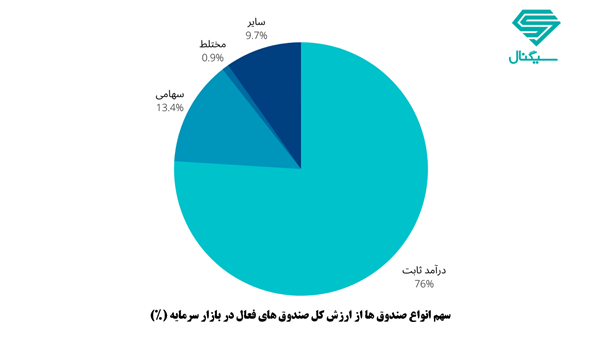

صندوق های سرمایه گذاری بر اساس نوع سرمایه گذاری(از نظر سرمایه گذاری در سهام، اوراق و …) به چند دسته تقسیم میشوند که سه مورد از پرکاربردترینهای آن شامل صندوق های درآمد ثابت، مختلط و سهامی هستند.

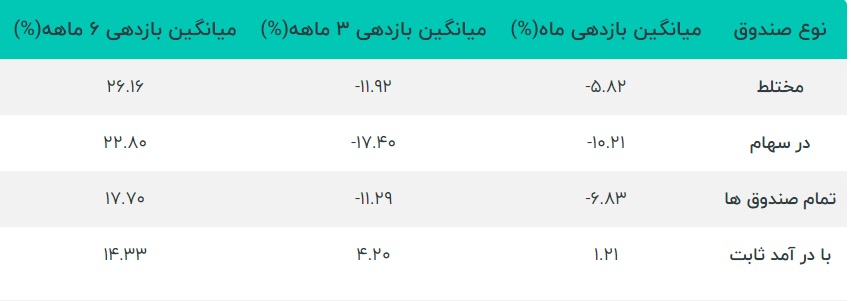

در این دسته بندی با افزایش سهم سهام، در سبد سرمایه گذاری صندوق، ریسک آن و به طبع احتمال افزایش سود و ضرر بیشتر میشود. جدول زیر به صورت خلاصه شده عملکرد این سه دسته را در بازه های زمانی مختلف نشان میدهد.

این جدول به خوبی نشان می دهد که با افزایش ریسک، میزان سود و زیان در بازه های زمانی مختلف چقدر تغییر میکند. همچنین به شما کمک میکند تا دید بهتری در زمینه نوع عملکرد هر دسته داشته باشید. در ادامه به بررسی برترین های هر گروه از این صندوق ها خواهیم پرداخت.

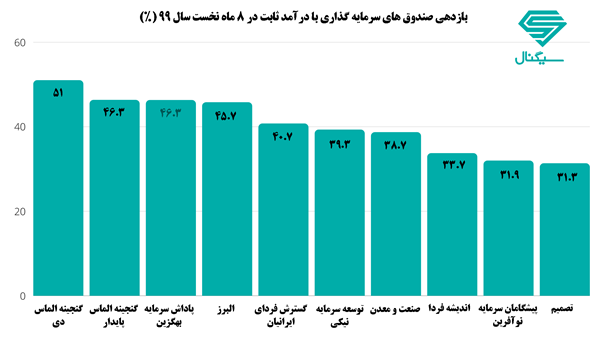

صندوق های سرمایه گذاری با درآمد ثابت

این دسته از صندوق ها معمولا درصد کمی از سرمایه خود را جهت سرمایه گذاری در سهام صرف میکنند و بیشتر به خرید اوراق بانکی و دولتی میپردازند. به همین دلیل عموما سود دهی آن ها نزدیک به سود سپردههای بانکی یا کمی بیشتر از آن است. در یک سال اخیر با افزایش سود دهی بازار سرمایه، این صندوق ها هم کمی بیشتر در این بخش سرمایه گذاری کردهاند که نتیجه آن اختلاف چشم گیر بین سود آن ها و سود سپرده های بانکی بوده است. البته در چند ماه اخیر با اصلاح بازار این صندوقها هم با کاهش سودآوری مواجه شدند و حتی در برخی موارد زیان کردند! اتفاقی که معمولا با توجه به ریسک گریز بودن آنها دور از انتظار است.

در نمودار زیر میتوانید عملکرد ده صندوق سرمایه گذاری با در آمد ثابت برتر، طی 8 ماه گذشته را مشاهده کنید.

میانگین بازدهی این صندوق ها در 8 ماه گذشته، حدود 40 درصد بوده است. اگر به گزارش قبلی در این مورد توجه کنید، این میانگین در 5 ماه نخست امسال هم معادل همین عدد بوده است و اکثر صندوق های این لیست تنها چند درصد از بازدهی خود را از دست داده اند. این موضوع به خوبی نشان میدهد که عملا در سه ماه گذشته این صندوقها رشدی نداشتهاند و اصلاح بازار سرمایه منجر به کاهش سود آوری آنها شده است.

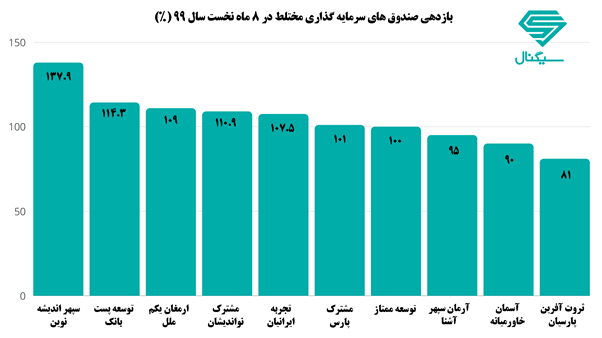

صندوق سرمایه گذاری مختلط

برای افرادی که نه ریسک پذیری بالایی دارند و نه به سودهای کم قانع هستند دسته خاصی از صندوقها تحت عنوان صندوق سرمایهگذاری مختلط در نظر گرفته شده است. این صندوق ها با افزایش سهم سهام در پورتفو سرمایهگذاری و استفاده از اوراق و سپردههای بانکی به عنوان عامل کاهش ریسک؛ تعادل نسبی بین ریسک و سود ایجاد کردهاند. در ادامه میتوانید عملکرد برترین صندوق های مختلط در 8 ماه نخست امسال را مشاهده کنید.

میانگین عملکرد این صندوق ها در بازه ذکر شده معادل 104.6 درصد بوده است که 42 درصد کمتر از اعداد ثبت شده در 5 ماه نخست امسال است. این موضوع به خوبی تاثیر افزایش ریسک بر سود دهی را نشان می دهد.

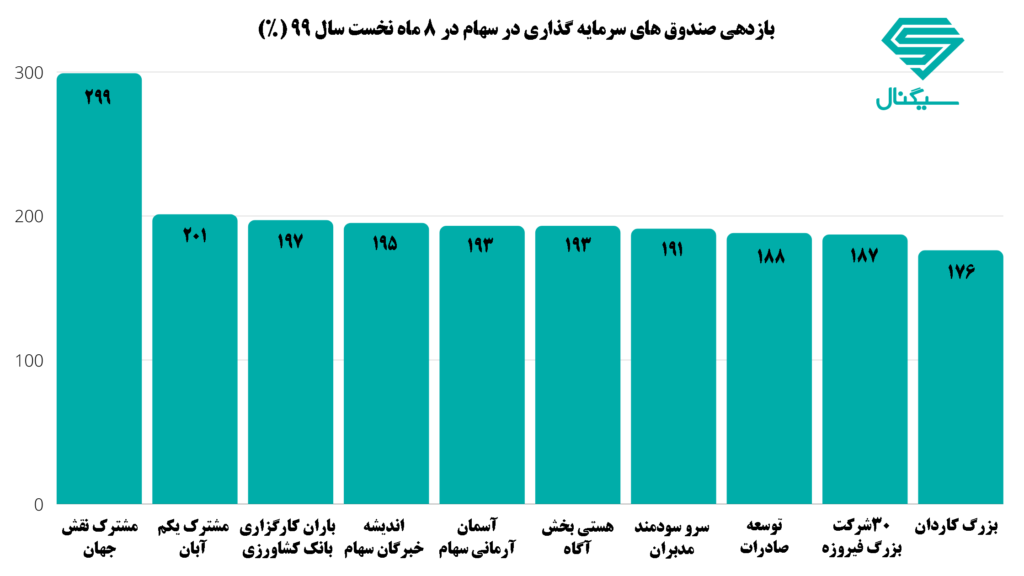

صندوق های سرمایه گذاری در سهام

این دسته از صندوقها برای پاسخگویی به نیازهای افرادی طراحی شده اند که به دنبال حداکثر سود هستند و حاضرند در برابر؛ ریسک بالایی را تحمل کنند. صندوق های سهامی معمولا بیش از 70 درصد از سرمایه خود را در سهام سرمایه گذاری میکنند که نتیجه آن عموما سودی بیشتر از میانگین سود صندوقهای مختلط است و معمولا عملکرد این صندوق ها شباهت زیادی به شاخص کل بورس دارد. در نمودار زیر میتوانید عملکرد ده صندوق سهامی برتر را در 8 ماه نخست امسال ببینید.

میانگین عملکرد این صندوق ها تقریبا 202 درصد بوده است که نشان دهنده افت 67 واحدی نسبت به اعداد ثبت شده در 5 ماه نخست امسال می باشد.

با در نظر گرفتن این موضوع که این صندوق ها برترین های هر دسته بودهاند و در صورت استفاده از سایر گزینه ها احتمالا سود کمتری نصیب شما میشد، استفاده از این سبد سرمایه گذاری می توانسته برای شما سود حدودا 115 درصدی در پی داشته باشد. این سود به معنای 1،150،000 تومان سود در ازای 1 میلیون تومان سرمایه گذاری در سبدی از صندوق های ذکر شده است.

البته فراموش نکنید که ورود به این صندوق ها (خصوصا صندوق های سهامی و مختلط) در روزهای اوج بازار در تیر و مرداد ماه، نه تنها سودی برای شما نداشته که احتمالا منجر به زیان هم شده است. د رنتیجه برای ورود به یک موقعیت سرمایه گذاری حتما به دنبال شرایط مناسب و پیدا کردن بهترین زمان باشید و بدون بررسی کامل این کار را انجام ندهید.

بورس

بورس تهران در ماه های ابتدایی سال 99 روزهای پر رونقی داشت. این بازار که به تازگی با هجوم سهامداران و ورود پول آن ها مواجه شده بود، با رشد پر سرعتِ خود سقف های تاریخی را یکی بعد از دیگری نابود کرد اما…

با شروع مرداد ماه ورق برگشت و بازار روی دیگر خود را نشان داد. اینبار بورس تهران استارت یکی از پر سرعت ترین و عمیق ترین اصلاحهای تاریخی خود را زده بود. این بازار که در 5 ماه اول امسال کمی بیش از 300 درصد رشد کرده بود و به شاخص 2 میلیون 100 هزار واحدی دست پیدا کرده بود، طی سه ماه 42 درصد افت کرد و به شاخص 1 میلیون و 200 هزار واحدی رسید.

این اصلاح از نظر سرعت و عمق در تاریخ بورس تهران کم سابقه بوده است. حالا با توجه به عمق اصلاح و رشد 13 درصدی شاخص کل در دو هفته آخر آبان، تحلیلگران خود را برای سناریوهای پایان اصلاح آماده میکنند، هر چند که هنوز روند این شاخص نزولی در نظر گرفته میشود و تاییدی بر پایان اصلاح ثبت نشده است.

اما اگر این روند نزولی تمام شده باشد، میتوان مثل روزهای قبل از اصلاح وارد آن شد؟ خیر؛ روند بازار دیگر مثل قبل نخواهد بود و از این به بعد موقع خرید سهام باید دقت خیلی زیادی کرد. علاوه بر آن مدیریت سرمایه در این شرایط باید با دقت چند برابری رعایت شود.

سرمایه گذاران بورس تهران، درصورتی که در روزهای ابتدایی امسال، سبد سهامی مشابه با شاخص کل تشکیل داده باشند تا پایان آبان ماه حدودا 163 درصد سود کرده اند و در ازای هر یک میلیون تومان سرمایه گذاری، 1،630،000 هزار تومان سود برده اند.

دلار

در سال 99 بازار ارزهای خارجی نوسانات زیادی داشت که آخرین آنها افت شدید دلار، همزمان با اعلام نتایج اولیه انتخابات آمریکا و افزایش احتمال برد بایدن بود. این نوسانات در 8 ماه نخست امسال باعث شد تا دلار به عنوان یکی از شناخته شده ترین ارزهای خارجی در بازار آزاد برای روزهایی حتی بیش از دو برابر نرخ های عید را تجربه کند و به رشد 114 درصدی برسد. در حال حاضر این ارز در بازار آزاد، با اختلاف 73 درصدی نسبت به قیمت اول فروردین، در کانال 25 هزار تومان در حال داد و ستد است. نمودار زیر تغییرات قیمت دلار را در بازه ذکر شده نشان میدهد.

در نتیجه اگر از شرایط قانونی مربوط به نگهداری و خرید و فروش ارز صرف نظر کنیم، سرمایه گذاران این حوزه در 8 ماه نخست امسال نزدیک به 73 درصد سود بردهاند که به معنای 730هزار تومان در ازای هر یک میلیون تومان بوده است.

طلا و سکه

طلا و مشتقات آن از قبیل سکه، آبشده و امثال آن در بازارهای داخلی بر اساس قیمت جهانی اونس طلا و قیمت دلار داخلی قیمت گذاری میشوند. در نتیجه برای بررسی عملکرد این فلز گرانبها باید به سراغ این دو عامل برویم.

وضعیت دلار همانطور که ذکر شد در بازه مورد بحث صعودی بوده اما قیمتهای جهانی چطور؟ اونس جهانی طلا در ابتدای سال 99 کار خود را با حدود 1620 دلار شروع کرد اما به تدریج با توجه به افزایش رکود ناشی از بحران کرونا در سراسر دنیا، افزایش نگرانیهای اقتصادی و افزایش تورم جهانی، تقاضا برای طلا به عنوان یک سرمایهگذاری امن افزایش پیداکرد و در نهایت باعث شد تا شاهد شکسته شدن سقف تاریخی قیمت و رسیدن به عدد 2075 دلار به ازای هر اونس طلا باشیم.

اما بعد از رسیدن به این اعداد قیمتهای جهانی وارد فاز اصلاحی شدند و در حال حاضر بعد از گذشت نزدیک به 3 و نیم ماه از ثبت این رکورد، همچنان قیمت انس جهانی در حال درجا زدن در محدوده 1870 دلار است.

از مهمترین عواملی که در ماههای اخیر باعث تغییر قیمت طلا شد، نتایج انتخابات آمریکا و انتخاب بایدن همراه با انتشار اخبار مربوط به نتایج مطلوب واکسنهای کرونا بود.

این اخبار منجر به کاهش 5.5 درصدی قیمت (حدود 105 دلار در هر انس) شده است. اما قیمت طلای داخل که وابسته به تغییرات کلیه این عوامل در کنار قیمت دلار است، تنها همراه با دلار به نتایج انتخابات آمریکا واکنش نشان داد. هر چند که در ادامه با افزایش قیمت دلار مجددا کمی بالارفت و در حال حاضر در محدوده هر گرم، یک میلیون و 114 هزار تومان در حال نوسان است. این محدوده میتواند برای قیمت داخلی این فلز گرانبها به عنوان یک محدوده حمایتی تلقی شود و باید دید که واکنش بازار به این اعداد چگونه خواهد بود.

در صورتی که شما در شروع سال 99به عنوان یک سرمایه گذاری مقداری طلای 18 عیار خریداری کرده باشید، تا کنون نزدیک به 82 درصد (معادل 820 هزار تومان در ازای هر یک میلیون تومان سرمایه گذاری) سود کردهاید.

ارزهای دیجیتال

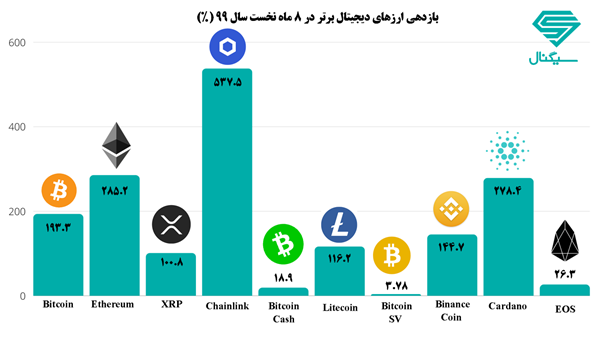

بازار ارزهای دیجیتال یکی از نوپا ترین بازارهای مالی است که با ظهور بیت کوین، حدودا ده سال قبل کار خود را شروع کرده است. این بازار با وجود عمر بسیار کوتاه، توانسته طیف وسیعی از سرمایه گذاران را به خود جذب کند. البته با گذشت زمان، تعداد بسیار زیادی از آلتکوین ها ایجاد شدهاند که در نتیجه سرمایه گذاری در این بازار به یک چالش جدید تبدیل شده است. بیت کوین بزرگترین رمز ارز این بازار است و در نتیجه تاثیر بسیاری بر کلیت آن دارد. در نمودار زیر میتوانید آخرین تغییرات قیمت بیت کوین را بر اساس قیمت دلار مشاهده کنید.

در صورت تمایل به سرمایه گذاری در این بازار، حتما قبل از هراقدامی در مورد قوانین مربوط به آن و روشهای سرمایه گذاری مطالعه کافی داشته باشید، چرا که سرمایه گذاری در این بازار درست مثل هر بازار دیگری که در این مقاله بررسی شده است، ریسک های مخصوص به خود را دارد. در ادامه لیست 10 رمز ارز برتر از نظر حجم بازار و مقایسه بازدهی آن ها در 8 ماه نخست امسال ارائه شده است.

میانگین بازدهی در رمزارزهای ارائه شده حدودا 170 درصد (یا به عبارتی 170 دلار در ازای هر 100 دلار سرمایه گذاری) است، البته این تنها بخش دلاری آن است!

یکی از تفاوت های خرید دارایی هایی مثل ارزهای دیجیتال، انجام معاملات بر حسب دلار است. این موضوع باعث شده تا در کشورهایی که روند قیمت دلار افزایشی است، سرمایه گذاران علاوه بر کسب سود از نوسانات ارز دیجیتال مورد نظر، از رشد قیمت دلار هم سود ببرند. در این مورد میانگین سود ریالی برای خرید این ارزهای دیجیتال 367 درصد بوده است! و این به معنای سود 3،670،000 تومانی به ازای یک میلیون تومان سرمایه گذاری است.

مسکن

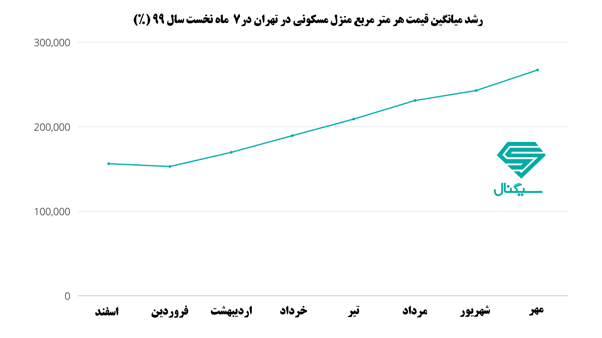

مسکن همیشه علاوه بر یک دغدغه عمومی، محلی امن برای سرمایه گذاریهای بلند مدت در نظر گرفته شده است. البته این بازار با توجه به قیمت بالای ساختمان، نیاز به خرید یا فروش یک واحد کامل و موانعی از این قبیل نسبت به سایر بازارها نقدشوندگی کمتری دارد و در نتیجه طرفداران خاص خود را پیدا کرده است.

معمولا قیمت مسکن بر اساس میزان عرضه و تقاضا، تغییرات قیمت مصالح، قیمت زمین، هزینه های ساخت و ساز و امثال آن ها تغییر میکند، اما این تغییرات در سال اخیر شدت بیشتری پیدا کرد. بر اساس اطلاعات بانک مرکزی که برای آمار معاملات مسکن در شهر تهران ارائه میشود، متوسط قیمت هر متر مربع مسکونی از 15.6 میلیون تومان در اسفند 98 به 26.7 میلیون تومان در مهر 99 رسیده است. این به معنای رشد 71 درصدی متوسط قیمت مسکن در این بازه است.

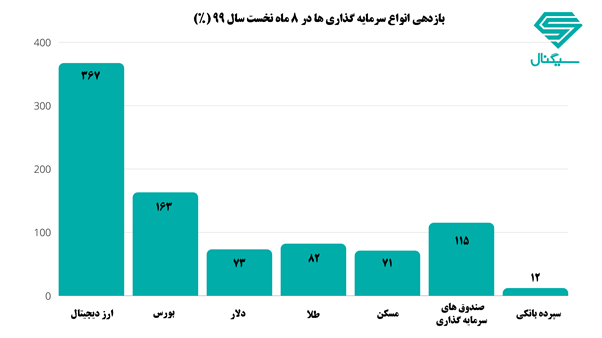

نتیجه نهایی

فرض کنید که براساس روش مدیریت سرمایه خود، در شروع سال 99، سبدی متنوع از انواع سرمایه گذاریها را تهیه کرده باشید. در این شرایط در پایان آبان ماه داراییهای شما مطابق با نمودار زیر در هر بخش تغییر کرده است.

این نمودار نشان میدهد که بیشترین بازدهی مربوط به ارزهای دیجیتال بوده، چرا که علاوه بر رشد خود این بخش، رشد دلار هم بر آن تاثیر داشته است. در نهایت بازدهی این سبد سرمایه گذاری به 126 درصد رسیده است. این نشان می دهد که در صورت تشکیل یک سبد سرمایه گذاری از این دارایی ها در ابتدای سال 99 تا کنون می توانستیم به ازای هر یک میلیون تومان سرمایه گذاری، حدودا 1،260،000 تومان سود بدست آوریم.

منبع: سیگنال